관련 글 목록

1. 들어가며

이번 글에서는 자산배분전략의 벤치마크로 주로 활용되는 60/40 포트폴리오를 살펴보려고 한다. 60/40 포트폴리오는 자산의 60%를 주식에 나머지 40%를 채권에 배분하는 전략이다. 이전 글에서 다루었던 유대인 전략은 자산을 3등분하는 동일가중 포트폴리오 전략이었지만 이 전략은 자산군간 비중을 다르게 가져가는 포트폴리오 전략이다. 이번 글에서는 60/40 포트폴리오의 백테스팅 결과를 살펴보고, 주식:채권 비중을 다르게 가져갔을 때 성과 지표들이 어떻게 달라지는지 확인해보려고 한다.

2. 60/40 포트폴리오 백테스팅

거인의 포트폴리오(강환국) p.155-p.161

| 투자전략 | 60/40 포트폴리오 |

| 기대 연복리수익률 | 8% 전후 |

| 포함자산 | 미국주식(SPY), 미국 중기국채(IEF) |

| 매수전략 | SPY에 60%, IEF에 40% 투자 |

| 매도전략 | 연 1회 리밸런싱 |

60/40 포트폴리오의 주요 지표(1970.1~2021.8)

| 포트폴리오 | 초기자산 (달러) |

최종자산 (달러) |

연복리 수익률(%) |

표준편자 (%) |

수익 난 월 (%) |

MDD (%) |

샤프비율 |

| 60/40 포트폴리오 |

10,000 | 1,252,954 | 9.8 | 9.8 | 64.7 | -29.5 | 0.52 |

<거인의 포트폴리오>에 제시된 60/40 포트폴리오의 백테스팅 결과는 위와 같다. 이 결과도 이전 글에서 설명한 것과 마찬가지로 Allocate smartly에서 가져온 것으로 보인다.

import pandas as pd

import numpy as np

from matplotlib import pyplot as plt

IPython_default = plt.rcParams.copy()

plt.style.use('tableau-colorblind10')

import yfinance as yf

import pyfolio as pf

tickers = ['SPY', 'IEF']

df_close = yf.download(tickers=tickers,

period='max',

interval='1d',

auto_adjust=True # True: adjust all OHLC automatically

)['Close'][tickers]

weights = [0.6, 0.4]

print('Start date of each stock')

print('-'*25)

for ticker in tickers:

print(f"{ticker}: {df_close[[ticker]].dropna().iloc[0].name.strftime('%Y-%m-%d')}")

print('-'*25)

Start date of each stock

-------------------------

SPY: 1993-01-29

IEF: 2002-07-30

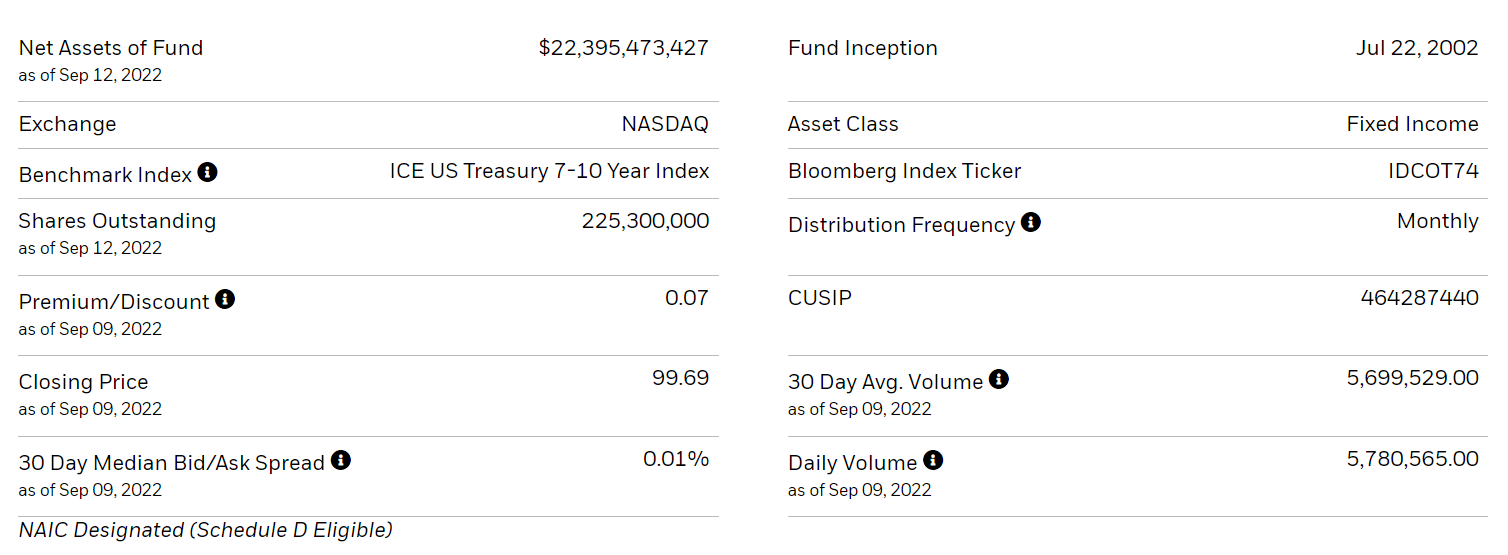

-------------------------SPY의 데이터는 1993년 1월 29일부터 있고, IEF 데이터는 2002년 7월 30일부터 있다. Allocate Smartly의 방식과 유사하게 ETF의 벤치마크 인덱스(benchmark index)를 가져와서 1970년 ~ ETF 상장일 전 시점까지의 데이터를 만들어보려고 했는데, IEF의 벤치마크 인덱스인 ICE US Treasury 7-10 Year Index와 IEF의 괴리율이 크게 나타났다. ICE US Tresury 7-10 Year Index는 야후 파이낸스에 데이터가 없어서 FRED에 있는 데이터를 가져와서 비교해보았다.

df_IEF = yf.download(tickers=['IEF'],

period='max',

interval='1d',

back_adjust=False,

auto_adjust=False # True: adjust all OHLC automatically

)[['Close']]

df_IEF.columns = ['IEF']

import pandas_datareader.data as web

df_IEF_index = web.DataReader('BAMLCC4A0710YTRIV', 'fred', start='1992-06-30')

df_IEF_index.columns = ['ICE US Treasury 7-10 Year Index']

df = pd.concat([df_IEF, df_IEF_index], axis=1).dropna()

df = df/df.iloc[0]

df.plot(figsize=(12, 8));

ishares 홈페이지에서 IEF에 대한 설명을 보면 벤치마크 인덱스가 여러 번 변경된 것으로 나오는데, 이것 때문에 차이가 큰 것인지는 정확하게 확인하지 못했다(Barclays U.S. 7-10 Year Treasury Bond Index의 과거 데이터를 확인할 수 있는 곳을 찾지 못함).

iShares 7-10 Year Treasury Bond ETF | IEF

The Hypothetical Growth of $10,000 chart reflects a hypothetical $10,000 investment and assumes reinvestment of dividends and capital gains. Fund expenses, including management fees and other expenses were deducted. The performance quoted represents past p

www.ishares.com

On 3/1/2021 IEF began to track the 4pm pricing variant of the ICE US Treasury 7-10 Year Index. Index data on and after 3/1/2021 is for the 4pm pricing variant of the ICE US Treasury 7-10 Year Index. Historical index data from 4/1/2016 through 2/28/2021 is for the 3pm pricing variant of the ICE US Treasury 7-10 Year Index. In order to facilitate the transition from the 3pm pricing variant to the 4pm pricing variant, historical index data for 3/1/2021 includes an additional hour of performance from 3-4pm on 2/26/2021, which accounts for 46 basis points of performance, as calculated by the index provider. A basis point is one hundredth of one percent. Historical index data prior to 4/1/2016 is for the Barclays U.S. 7-10 Year Treasury Bond Index.

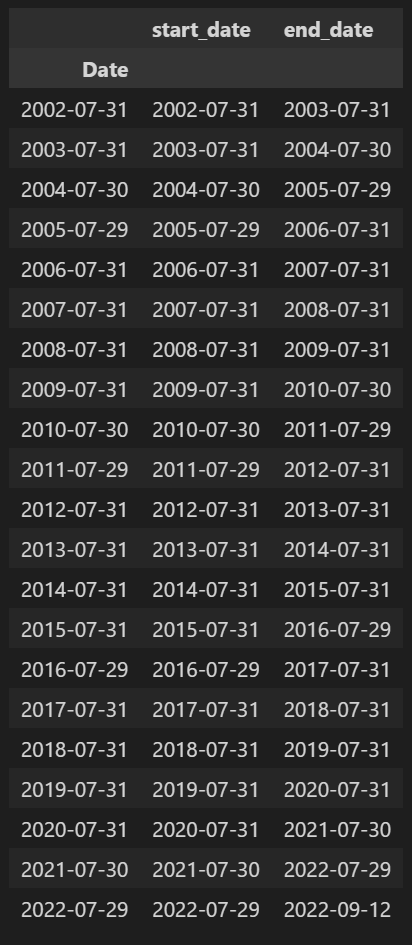

Allocate Smartly에서는 아마 벤치마크 인덱스에 대한 정확한 과거 데이터를 가져와서 simulated data를 만들었을 것 같은데, 개인 투자자 수준에서 그 데이터를 구하는 게 쉽지는 않아 보인다(그냥 내가 못찾은 걸 수도 있다.). 일단 사용 가능한 데이터만 가지고 백테스팅을 진행해보았다.

df = df_close.dropna()

"""

define trading period

time_period: dataframe converted from datetime index of price dataframe

traiding_period: dataframe contains start_date and end_date of trading

+ resampled from time_period to yearly frequency and last business day of a month

+ last day of time_period assigned to last end_date

"""

time_period = df.index.to_frame()

trading_period = time_period.resample('BM').last().iloc[::12, :].rename(columns={'Date':'start_date'})

trading_period = trading_period.assign(end_date=trading_period.start_date.shift(-1).fillna(time_period.iloc[-1].name))

trading_period

def get_mdd(df_price, start, end, col):

"""

generates maximum drawdown(MDD) of asset prices

MDD: the maximum observed loss from a peak to a trough of a portfolio, before a new peak is attained

Parameters

----------

df_price: pd.DataFrame

dataFrame with datetime index and (adjusted) close prices

example:

----------------------------------------------------

SPY IEF

Date

2002-07-30 61.6628 46.0411

2002-07-31 61.8120 46.4633

... ... ...

2022-09-15 388.5240 98.6000

2022-09-16 385.5600 98.6800

----------------------------------------------------

start: datetime

trading start date

example: Timestamp('2004-11-30 00:00:00')

end: datetime

trading end date

example: Timestamp('2005-11-30 00:00:00')

col: str

The column name of the cumulative return of the asset for which MDD is to be calculated

Return

----------

return: pd.Series

Series of MDD for the trading period

"""

# select data within the trading period

df_price = df_price[start:end].copy()

return ((df_price[col]-df_price[col].cummax())/df_price[col].cummax()).cummin()

def get_pf_returns(df_price, tickers, start, end, weights=None, use_signal=None):

"""

generates portfolio returns

Parameters

----------

df_price: pd.DataFrame

dataFrame with datetime index and (adjusted) close prices

example:

----------------------------------------------------

SPY IEF

Date

2002-07-30 61.6628 46.0411

2002-07-31 61.8120 46.4633

... ... ...

2022-09-15 388.5240 98.6000

2022-09-16 385.5600 98.6800

----------------------------------------------------

tickers: list

list of tickers

example: ['SPY', 'IEF']

start: datetime

trading start date

example: Timestamp('2004-11-30 00:00:00')

end: datetime

trading end date

example: Timestamp('2005-11-30 00:00:00')

weights: list, optional

list of weights. if weights is None, equal weights are assumed

example: [0.6, 0.4]

use_signal: Boolean, optional

True/False. if True is assigned, buy signal is used. #### future work

Return

----------

return: pd.DataFrame

prices, daily returns, cumulative returns, MDD for each asset and the portfolio

example:

----------------------------------------------------

SPY IEF SPY_RET IEF_RET PF_RET SPY_CUMRET IEF_CUMRET PF_CUMRET SPY_MDD IEF_MDD PF_MDD

Date

2002-07-31 0.0000 0.0000 0.0000 0.0000 0.0000 1.0000 1.0000 1.0000 0.0000 0.0000 0.0000

2002-08-01 60.1982 46.6548 -0.0261 0.0041 -0.0110 0.9739 1.0041 0.9890 -0.0261 0.0000 -0.0110

2002-08-02 58.8489 47.0152 -0.0224 0.0077 -0.0073 0.9521 1.0119 0.9817 -0.0479 0.0000 -0.0183

... ... ... ... ... ... ... ... ... ... ... ...

2003-07-30 68.3896 49.3867 -0.0024 0.0080 0.0028 1.1064 1.0629 1.0959 -0.1886 -0.0743 -0.0733

2003-07-31 68.5482 49.0572 0.0023 -0.0067 -0.0022 1.1090 1.0558 1.0936 -0.1886 -0.0743 -0.0733

----------------------------------------------------

"""

# define weights

if weights is None:

weights = [1/len(tickers) for _ in range(len(tickers))]

# calculate daily returns

ret_dict = {f'{ticker}'+'_RET': df_price[ticker].pct_change().fillna(0) for ticker in tickers}

df_price = df_price.assign(**ret_dict)

# select data within the trading period

df_trade = df_price.loc[start:end].copy()

# assign 0 for the first row. returns cannot be calculated on the first trading day

df_trade.loc[start, :] = 0

#### future work

"""

if use_signal==True:

df_sig = pd.concat([df_trade.index.to_frame().drop(columns=['Date']),

df.loc[[start], sig_dict.keys()]

], axis=1).ffill()

df_sig.columns = tickers

df_trade = df_trade.assign(**{col: df_trade[col]*df_sig[col] for col in tickers})

else:

df_trade = df_trade.assign(**{col: df_trade[col] for col in tickers})

"""

# calculate daily portfolio returns

df_trade = df_trade.assign(PF_RET=df_trade[ret_dict.keys()].dot(weights))

# calculate cumulative returns within the trading period

cumret_dict = {f'{col}_CUMRET': (1+df_trade[f'{col}_RET']).cumprod() for col in tickers}

df_trade = df_trade.assign(PF_RET=df_trade[ret_dict.keys()].dot(weights),

**cumret_dict,

PF_CUMRET=(1+df_trade[ret_dict.keys()].dot(weights)).cumprod())

cumret_cols = [col for col in df_trade.columns if 'CUMRET' in col]

# calculate MDD within the trading period

mdd_dict = {col.split('_')[0]+'_MDD': get_mdd(df_price=df_trade,

start=df_trade.index[0],

end=df_trade.index[-1],

col=col)

for col in cumret_cols}

df_trade = df_trade.assign(**mdd_dict)

return df_tradedf_res = pd.DataFrame()

for i in range(len(trading_period)):

df_trade = get_pf_returns(df_price=df,

tickers=tickers,

start=trading_period.iloc[i].start_date,

end=trading_period.iloc[i].end_date

)

df_res = pd.concat([df_res, df_trade], axis=0)

"""

drop duplicated rows of trading result dataframe

there are duplicated rows for each trading period except the first

"""

df_res = df_res.reset_index().drop_duplicates(['Date'], keep='first').set_index('Date')plt.rcParams.update(IPython_default);

plt.style.use('_mpl-gallery')

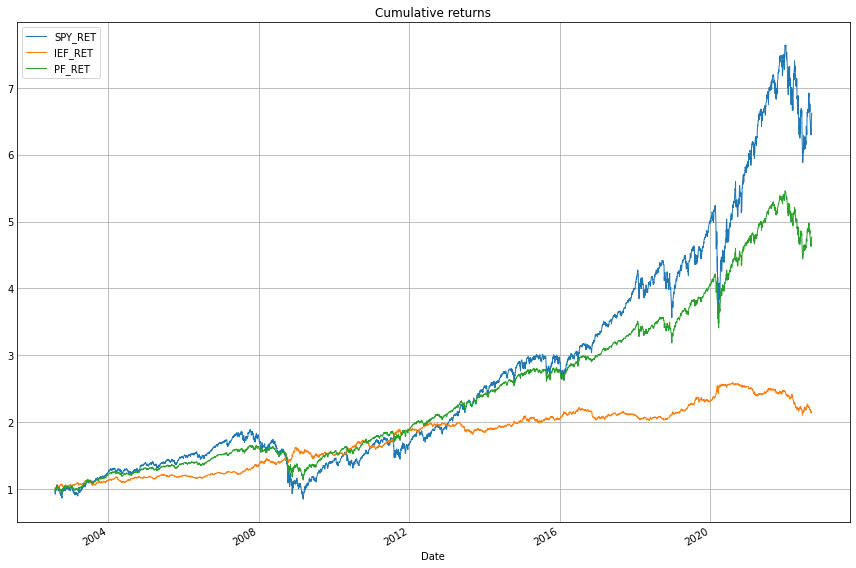

(1+df_res[['SPY_RET', 'IEF_RET', 'PF_RET']]).cumprod().plot(figsize=(12,8), linewidth=1)

plt.title('Cumulative returns')

plt.tight_layout();

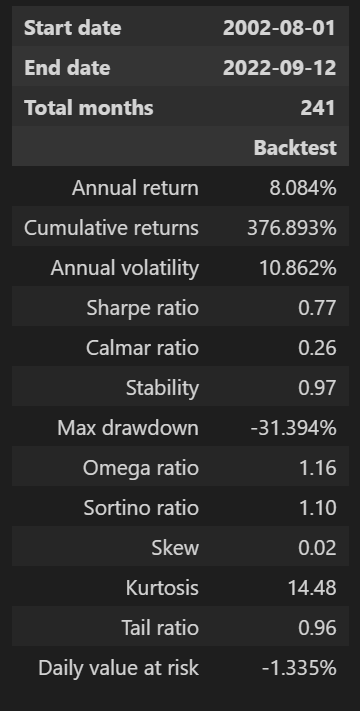

이전 글에서는 pyfolio의 함수 중 create_return_tear_sheet을 사용했었는데, 패키지 API를 좀 살펴보니 성과 지표 테이블과 그래프들을 추출하는 함수들이 각각 존재했다. 성과 지표 테이블은 show_perf_stats 함수를 이용하면 추출할 수 있다.

pf.show_perf_stats(returns=df_res.PF_RET)

60/40 포트폴리오의 주요 지표(1970.1~2021.8)

| 포트폴리오 | 초기자산 (달러) |

최종자산 (달러) |

연복리 수익률(%) |

표준편자 (%) |

수익 난 월 (%) |

MDD (%) |

샤프비율 |

| 60/40 포트폴리오 |

10,000 | 1,252,954 | 9.8 | 9.8 | 64.7 | -29.5 | 0.52 |

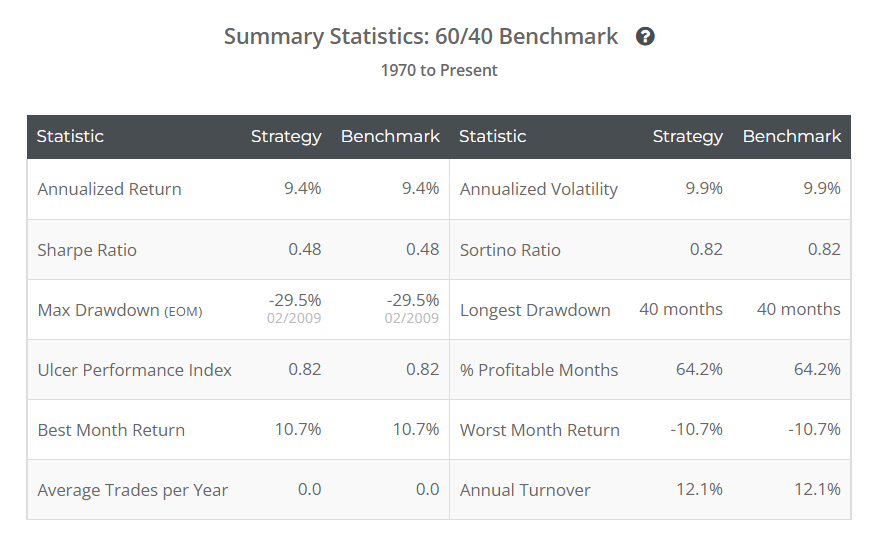

Allocate Smartly에서 60/40 포트폴리오의 백테스트 결과는 무료로 확인할 수 있어서 결과값을 가져와보았다.

1970년~2001년 데이터를 포함했을 때와 비교해보면 연복리수익률(Annual return)의 차이가 꽤 크게 나타나는데, 아마도 최근 시점으로 올 수록 채권의 퍼포먼스가 좋지 않기 때문인 것 같다. 샤프비율 계산을 어떻게 한 것인지가 좀 아리까리 한데, (Annualized Return)/(Annualized Volatility)로 보면 대강 맞는 것으로 알고 있는데, 값이 차이가 너무 크게 난다. Allocate Smartly에서 샤프비율을 어떻게 계산한 것인지는 한 번 다시 확인이 필요할 것 같다.

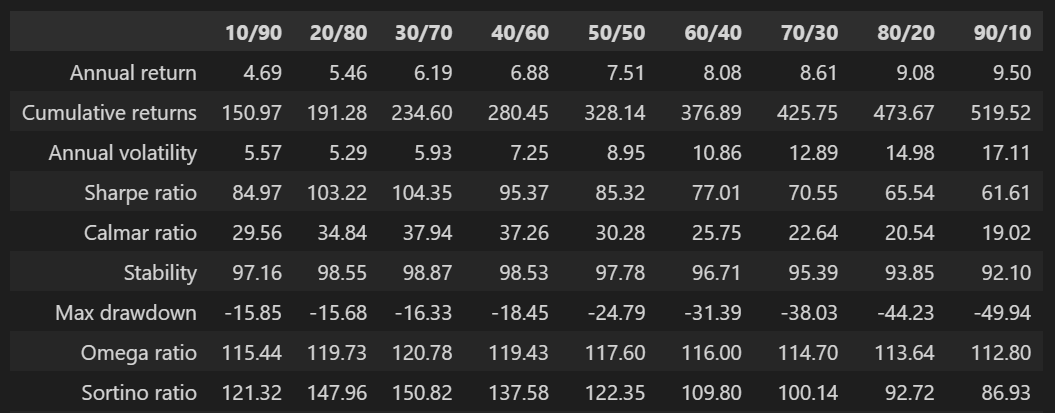

3. 주식/채권 비중에 따른 결과 비교

60/40 포트폴리오에서 주식과 채권의 비중이 60대40 인 것에는 특별한 이유는 없다고 한다. 최초에 60/40 포트폴리오를 운영했던 매니저가 경험적으로 정한 기준이 아닐까 하는 생각이 든다. 그래서 주식과 채권의 비중을 10/90, 20/80, ..., 90/10으로 바꿔가면서 백테스팅을 했을 때 결과가 어떻게 달라질지 궁금해졌고, 직접 해보았다.

weights_list = [[0.1, 0.9], [0.2, 0.8], [0.3, 0.7], [0.4, 0.6], [0.5, 0.5],

[0.6, 0.4], [0.7, 0.3], [0.8, 0.2], [0.9, 0.1]]

df_stats = pd.DataFrame()

for weights in weights_list:

df_res = pd.concat([get_pf_returns(df_price=df,

tickers=tickers,

start=trading_period.iloc[i]['start_date'],

end=trading_period.iloc[i]['end_date'],

weights=weights,

use_signal=False)

for i in range(len(trading_period))])

df_stats = pd.concat([df_stats, pf.timeseries.perf_stats(returns=df_res.PF_RET)], axis=1)

df_stats.columns = ['10/90', '20/80', '30/70', '40/60', '50/50', '60/40', '70/30', '80/20', '90/10']

round(df_stats*100, 2)

np.abs(df_stats.iloc[[0,2,3,6]]).plot.bar(figsize=(10, 5));

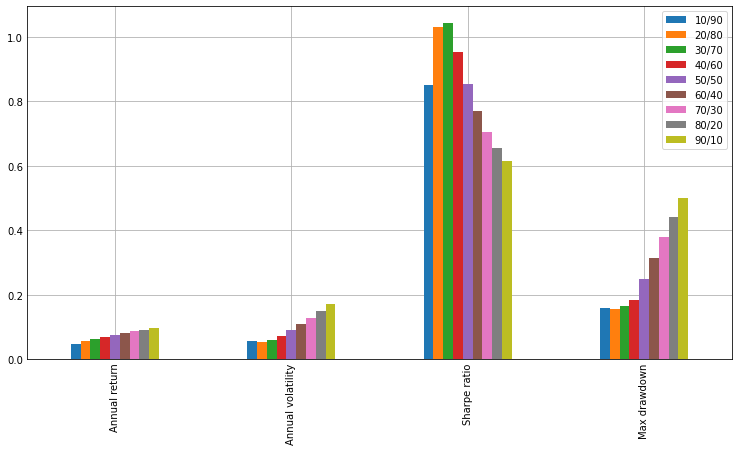

주식비중을 높일수록 연복리 수익률은 높아지지만 변동성과 MDD도 커지는 것을 확인해볼 수 있다. 샤프 비율 기준으로 가장 좋은 주식/채권 비중은 30/70으로 나타났다. 주식과 채권의 비중을 30/70으로 하면 비중이 60/40일 때보다 연복리 수익률을 2%p 정도 희생하고, MDD를 반으로 줄일 수 있게 된다.

4. 글을 마치며

이번 글에서는 60/40 포트폴리오의 백테스팅 결과를 살펴보았고, 주식과 채권 비중의 변화에 따라 달라지는 성과지표 값들을 비교해보았다. Allocate Smartly에서 사용하는 simulated data를 만들어낼 수 있으면 1970년~2001년 기간에 대한 백테스팅 결과도 비교해볼 수 있을 것 같은데, 일단 IEF의 벤치마크 인덱스 데이터를 가져오는 게 생각보다 쉽지 않았다. 이 부분은 추후에 좀 더 서칭을 해봐야 할 것 같다.

5. 참고자료

강환국, 『거인의 포트폴리오』, page2-(2021), p.155-p.161